Nvidia è stata al centro del trend degli investimenti nell’intelligenza artificiale, ma le azioni di Vertiv, un produttore di apparecchiature per data center, hanno superato la performance delle azioni del noto produttore di chip nell’ultimo anno.

L’intelligenza artificiale rivoluzionerà i data center, richiedendo una completa ristrutturazione interna per gestire le maggiori esigenze energetiche della tecnologia AI.

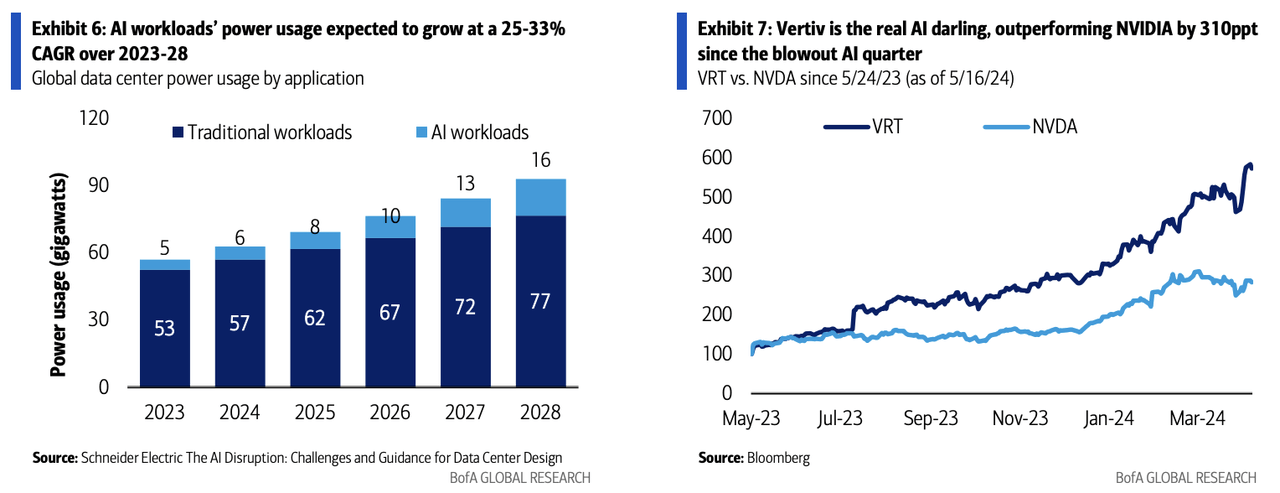

Bank of America (BofA) ha evidenziato che Vertiv ha sovraperformato Nvidia di circa il 300% da quando il produttore di unità di elaborazione grafica ha pubblicato i suoi eccezionali risultati del primo trimestre il 24 maggio 2023, durante la fase finale delle negoziazioni.

Gli investimenti nell’intelligenza artificiale non riguardano solo le GPU, ma anche la potenza, le GPU necessitano di 2-2,5 volte più energia rispetto alle CPU e il consumo energetico previsto per i data center statunitensi in costruzione equivale a oltre il 50% dell’energia attualmente utilizzata dai data center statunitensi.

Le GPU di fascia alta sono circa quattro volte più potenti delle CPU. Questo crea nuovi problemi per la pianificazione dei data center, poiché l’energia calcolata inizialmente è ora solo il 25% di quella necessaria per i moderni data center AI. Anche i data center avanzati di Amazon, Microsoft e Alphabet per il cloud computing utilizzano ancora CPU. Ad esempio, il chip A100 di Nvidia consuma circa 400 W per chip, mentre il nuovo H100 consuma 700 W, simile a un microonde. Se un data center con un milione di server sostituisse le CPU con queste GPU, la potenza necessaria aumenterebbe di 4-5 volte (1500MW), equivalente a una centrale nucleare!

Questo aumento della densità di potenza significa più calore generato. Di conseguenza, anche i sistemi di raffreddamento devono essere più potenti. Questi cambiamenti richiederanno nuovi progetti per i futuri data center AI. Ciò crea uno squilibrio tra domanda e offerta per l’infrastruttura di chip e data center. Costruire data center richiede tempo, e gli esperti prevedono una modernizzazione decennale per renderli più efficienti. Questi cambiamenti comporteranno aggiornamenti massicci non solo dei chip e dei server, ma anche dell’infrastruttura elettrica.

Il raffreddamento dei data center è cruciale per garantire alte prestazioni del sistema e prevenirne i malfunzionamenti. Le soluzioni HVAC tradizionali, con aria condizionata e ventole, sono sufficienti per le CPU con densità di potenza tra 3 e 30 kW, ma non per le GPU, che superano facilmente i 40kW. I più recenti rack delle GPU richiedono raffreddamento a liquido. Questi sistemi dissipano meglio il calore perché i liquidi catturano più calore per unità di volume rispetto all’aria. Tuttavia, le principali sfide per il raffreddamento a liquido sono: 1) la mancanza di progetti standardizzati, 2) le diverse opzioni tecnologiche, come il raffreddamento dei chip o dei rack, e 3) i costi elevati per tubi e misure per prevenire le perdite.

È qui che entra in gioco Vertiv, un produttore con sede nell’Ohio di apparecchiature di alimentazione e raffreddamento per data center.

“Stiamo assistendo a modelli di ordini con tempi di consegna più lunghi basati sui programmi di costruzione dei clienti, in gran parte nel 2025 e oltre, suggerendo che l’intelligenza artificiale sta iniziando a crescere. Sebbene sia ancora nelle sue fasi iniziali, l’intelligenza artificiale sta rapidamente diventando un tema pervasivo nei nostri mercati finali”

CEO Giordano Albertazzi.

Le azioni di Vertiv sono aumentate del 511% dal 24 maggio 2023, quando Nvidia nell’ultima fase delle negoziazioni ha infranto gli obiettivi del primo trimestre di Wall Street e ha offerto una guida che ha superato le aspettative. Da allora, fino alla chiusura di lunedì, le azioni di Nvidia sono aumentate del 210% circa. Nvidia nell’ultimo anno è cresciuta oltre la capitalizzazione di mercato di 2 trilioni di dollari.

Mercoledì Nvidia dovrebbe riportare un fatturato del primo trimestre di 24,6 miliardi di dollari e un EPS di 5,53 dollari. Si prevede che i ricavi dei data center siano più che triplicati rispetto a un anno fa, arrivando a 20,97 miliardi di dollari.

Dichiarazione dell’Analista: Ho scritto questo articolo personalmente per esprime le mie opinioni. Non ricevo compensi per esso. Non ho relazioni commerciali o detengo posizioni di medio o lungo termine con nessuna azienda le cui azioni sono menzionate in questo articolo.

Dichiarazione di Rivista.AI: Le performance passate non garantiscono risultati futuri. Non viene fornita alcuna raccomandazione o consiglio su quale investimento sia adatto per un particolare investitore. Qualsiasi opinione espressa sopra potrebbe non riflettere quelle di Rivista.AI nel suo complesso. Rivista.AI non è un rivenditore di titoli, broker o consulente di investimenti italiano con licenza o una banca d’investimento.

Lascia un commento

Devi essere connesso per inviare un commento.